人寿保险你是否买对了?买多了?或者买少了?

人寿保险合同与其他保险合约一样,是一个指定承担风险的期限和条件的法律合约。在契约法监管下,任何契约、合约,只要是符合应有的元素,该合约就是有效,而合约当事人,就必须履行合约中的责任。

从前,也许大家都觉得保险是一种奢侈品,但在现实社会,大部分人都认同保险是一种必需品。值得我们去思考的,是一个人需要买多少保险?而且买对了吗?

如果你不想买错保险,正确的方式应该以保障数额,来决定如何买保险。要知道,投保的目的是未雨绸缪,为自身与家人备有储备金应急,同时,也可替代我们的收入。总的来说,我们是应该以保障数额为导向。

如果一个人一年为家庭提供RM100,000生活费,若某些疾病或意外提早离世,希望可以为家人提供接下来10年的生活费,这当中可以包括父母生活费、妻子和孩子的日常生活费等。

备注:生活费会因通货膨胀而上涨,所以,以上计算方式只提供一个概念,若采用每年5%回酬率及4%通胀率,家人生活费所需数额将是:RM958,213.36。

债务

若你有向亲戚贷款来完成学位,以及其它债务,这些数额都应计算在内,若人已不在,债务还是要清还。别忘了,若你已向银行作借贷购买汽车或房地产,同时也拥有信用卡债务,这些数额也应考量在内。

身后事费用

因个人宗教信仰而异,个人身后事费用会有不同的需求与价格。

其他责任/心愿

若你有为弟妹提供教育或生活费的意愿或责任,那么,也可以把所需款项计算在内。

除了这些,假设你有其他梦想或心愿是牵涉到家人,而你希望可以把这些愿望完成,那你也可以把这些所需的数字计算在内,比如孩子的教育费用等。

假设计算出来的死亡保障所需:

1. 家人生活费:RM958,213.36

2. 债务: RM60,000.00

3. 身后事经费: RM50,000.00

4. 其它心愿: RM200,000.00

5. 总共所需:RM1,268,213.36

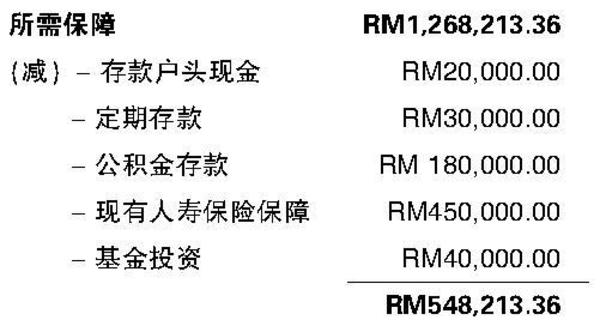

咋看之下,还真是吓人的数字。当然,你不会是一位一无所有的人,都会有一些财产,因此,我们还需要做出以下调整:

所以,其实只需要RM548,000的保障即可。如果有可以脱售的产业,也可以把产业的合理价值计算在你的财产价值内。

如果产业是可以提供租金收入,这也会有助于减低家人生活费的压力,可能不需要这样多的替代收入。

我们对保障的需求,是不会有真正足够的一天,这是因为当我们的生活水平提升,或者要承担更多责任时,要确保这些计划或者责任有保障,我们对保障的需求就会跟着提升。

由此可见,一个人所需要的人寿保险保障,可以是非常惊人的数字,而不是说停留在十多二十多万就够了。

尽管如此,我们也必须按照经济能力来衡量,就算一个人非常爱护家人,希望在自己不幸逝世后,可以继续为家人提供经济支柱,如果经济能力不容许,我们也不应该勉强签太多的保单。

这样会可能导致自己活着的时候,连一点乐趣都没有,搞不好这样子也有可能闷出病来都说不定。

人生有多重不一样的目标,我们也想在人生中达成自己的种种理想,而每一种梦想及目标,都需要财务能力来完成,因此,如果你的现金流大部分都绑在保险上,有一点可以肯定的是,你的存款及为将来生活做投资能力,是相对减低的了。

难道每一天起床后前半天的工作,都是为了保险代理以及为保险公司“工作”吗?

在大多数人脑里,都应该存着一个问号:“哪一家保险公司的产品最好?”。其实,产品都是大同小异,只是有些产品会在某方面做得较出色,有些产品则可能定价较高等等。

最好的产品,是在我们需要理赔索偿的时候会做出赔偿,能够肯定做到这一点的,恐怕就只有在事故发生前已经生效的保单了。所以,切记别拖拖拉拉,到最后发生状况了才来恨晚。

向哪一家保险公司投保不是最关键,最重要的是我们签了什么样的保险产品。

如果你需要的是人寿保障而已(即死亡或者终身残障利益),比较明智的规划,就应该购买定期人寿保险(Term Life Insurance)。这类型的产品,可让我们决定自己对保险的需要是多少年(5,10,15或30年)。

由于只是在这期间提供保障,没有任何储蓄利益,因此,保费会相对低得多,让我们以最低的费用来满足自己需要。

通常,代理员售卖的都是终身人寿保险,顾名思义,这类型的保险是提供保障直至投保人达到八十多,甚至一百岁。

由于这类型产品,可以因为时间而有更高的现金价值,因此,所需要的保费将会是蛮高的,因此,可能导致人们出现缺乏投保的能力。

上述计算方式,是要算出当自己离开人间后所需要的“费用”;在某些情况,我们可能会染上严重疾病或残障,当这些情况发生时,就肯定不止以上数字了。

这是因为当严重疾病发生时,生活费可能因而增加,例如:额外长期药物费用、物理治疗费用、生活方式改变而增加的费用等。

由于最基本的人寿保险,只是为投保者提供死亡与终身残障的保障,自己就必须清楚该保单是没有涵盖严重疾病的,否则在染上疾病后才发现买错保险就太迟了。

在为自己增设严重疾病保障的同时,我们也必须注意,该产品是让投保人在染上严重疾病的时候获得受保数额,还是从死亡保障利益中提早把钱赔出来,前者与后者的分别,就是如果只是提早把钱索偿,那么如果后来还是不治而离开,那么原本计算好为家人留下来的生活费,也可能所剩无几了。

除了严重疾病的保障,还有一项非常重要的,那就是住院保障。

科技发达让我们在经历病痛时,可以寄望医生的妙手回春及药物,奈何,医药费确实昂贵,而且医药的通胀率也是非常高,所以住院保障是异常的重要。

因此,务必确保你的保单中是具有此项保障,且需拥有特高的终身顶限,以及高的年限保额。

原文:南洋商报

人寿保险合同与其他保险合约一样,是一个指定承担风险的期限和条件的法律合约。在契约法监管下,任何契约、合约,只要是符合应有的元素,该合约就是有效,而合约当事人,就必须履行合约中的责任。

从前,也许大家都觉得保险是一种奢侈品,但在现实社会,大部分人都认同保险是一种必需品。值得我们去思考的,是一个人需要买多少保险?而且买对了吗?

如果你不想买错保险,正确的方式应该以保障数额,来决定如何买保险。要知道,投保的目的是未雨绸缪,为自身与家人备有储备金应急,同时,也可替代我们的收入。总的来说,我们是应该以保障数额为导向。

如果一个人一年为家庭提供RM100,000生活费,若某些疾病或意外提早离世,希望可以为家人提供接下来10年的生活费,这当中可以包括父母生活费、妻子和孩子的日常生活费等。

备注:生活费会因通货膨胀而上涨,所以,以上计算方式只提供一个概念,若采用每年5%回酬率及4%通胀率,家人生活费所需数额将是:RM958,213.36。

债务

若你有向亲戚贷款来完成学位,以及其它债务,这些数额都应计算在内,若人已不在,债务还是要清还。别忘了,若你已向银行作借贷购买汽车或房地产,同时也拥有信用卡债务,这些数额也应考量在内。

身后事费用

因个人宗教信仰而异,个人身后事费用会有不同的需求与价格。

其他责任/心愿

若你有为弟妹提供教育或生活费的意愿或责任,那么,也可以把所需款项计算在内。

除了这些,假设你有其他梦想或心愿是牵涉到家人,而你希望可以把这些愿望完成,那你也可以把这些所需的数字计算在内,比如孩子的教育费用等。

假设计算出来的死亡保障所需:

1. 家人生活费:RM958,213.36

2. 债务: RM60,000.00

3. 身后事经费: RM50,000.00

4. 其它心愿: RM200,000.00

5. 总共所需:RM1,268,213.36

咋看之下,还真是吓人的数字。当然,你不会是一位一无所有的人,都会有一些财产,因此,我们还需要做出以下调整:

所以,其实只需要RM548,000的保障即可。如果有可以脱售的产业,也可以把产业的合理价值计算在你的财产价值内。

如果产业是可以提供租金收入,这也会有助于减低家人生活费的压力,可能不需要这样多的替代收入。

我们对保障的需求,是不会有真正足够的一天,这是因为当我们的生活水平提升,或者要承担更多责任时,要确保这些计划或者责任有保障,我们对保障的需求就会跟着提升。

由此可见,一个人所需要的人寿保险保障,可以是非常惊人的数字,而不是说停留在十多二十多万就够了。

尽管如此,我们也必须按照经济能力来衡量,就算一个人非常爱护家人,希望在自己不幸逝世后,可以继续为家人提供经济支柱,如果经济能力不容许,我们也不应该勉强签太多的保单。

这样会可能导致自己活着的时候,连一点乐趣都没有,搞不好这样子也有可能闷出病来都说不定。

人生有多重不一样的目标,我们也想在人生中达成自己的种种理想,而每一种梦想及目标,都需要财务能力来完成,因此,如果你的现金流大部分都绑在保险上,有一点可以肯定的是,你的存款及为将来生活做投资能力,是相对减低的了。

难道每一天起床后前半天的工作,都是为了保险代理以及为保险公司“工作”吗?

在大多数人脑里,都应该存着一个问号:“哪一家保险公司的产品最好?”。其实,产品都是大同小异,只是有些产品会在某方面做得较出色,有些产品则可能定价较高等等。

最好的产品,是在我们需要理赔索偿的时候会做出赔偿,能够肯定做到这一点的,恐怕就只有在事故发生前已经生效的保单了。所以,切记别拖拖拉拉,到最后发生状况了才来恨晚。

向哪一家保险公司投保不是最关键,最重要的是我们签了什么样的保险产品。

如果你需要的是人寿保障而已(即死亡或者终身残障利益),比较明智的规划,就应该购买定期人寿保险(Term Life Insurance)。这类型的产品,可让我们决定自己对保险的需要是多少年(5,10,15或30年)。

由于只是在这期间提供保障,没有任何储蓄利益,因此,保费会相对低得多,让我们以最低的费用来满足自己需要。

通常,代理员售卖的都是终身人寿保险,顾名思义,这类型的保险是提供保障直至投保人达到八十多,甚至一百岁。

由于这类型产品,可以因为时间而有更高的现金价值,因此,所需要的保费将会是蛮高的,因此,可能导致人们出现缺乏投保的能力。

上述计算方式,是要算出当自己离开人间后所需要的“费用”;在某些情况,我们可能会染上严重疾病或残障,当这些情况发生时,就肯定不止以上数字了。

这是因为当严重疾病发生时,生活费可能因而增加,例如:额外长期药物费用、物理治疗费用、生活方式改变而增加的费用等。

由于最基本的人寿保险,只是为投保者提供死亡与终身残障的保障,自己就必须清楚该保单是没有涵盖严重疾病的,否则在染上疾病后才发现买错保险就太迟了。

在为自己增设严重疾病保障的同时,我们也必须注意,该产品是让投保人在染上严重疾病的时候获得受保数额,还是从死亡保障利益中提早把钱赔出来,前者与后者的分别,就是如果只是提早把钱索偿,那么如果后来还是不治而离开,那么原本计算好为家人留下来的生活费,也可能所剩无几了。

除了严重疾病的保障,还有一项非常重要的,那就是住院保障。

科技发达让我们在经历病痛时,可以寄望医生的妙手回春及药物,奈何,医药费确实昂贵,而且医药的通胀率也是非常高,所以住院保障是异常的重要。

因此,务必确保你的保单中是具有此项保障,且需拥有特高的终身顶限,以及高的年限保额。

原文:南洋商报